2024年8月、大手損害保険各社が自動車の保険料を数%程度値上げすることを示唆した。東京海上日動火災保険、あいおいニッセイ同和損害保険、三井住友海上火災保険のほか、旧ビックモーター社の事件に関連して引き上げを見送っていた損害保険ジャパンも、今回は値上げに踏み切るという。各社が値上げに言及する、そのおもな理由とは。また、この動きは来年以降も続くのだろうか?!

●文:松村 透/編集部

保険料引き上げのおもな理由は「2つ」

そもそも、なぜ保険料が値上がりするかというと、保険各社の「保険金の支払いが急増しているから」だ。交通事故増加などで支払いが増えれば、各社の収支は当然悪化する。これに加えて、近年続いている「物価高」もおもな要因に挙げられる。

もはや当たり前のように聞く「物価高」だが、これは自動車本体や関連の部品にも波及している。事実自動車の本体価格について、フルモデルチェンジまたはマイナーチェンジなどのタイミングで、値上がりを実感しているはずだ。

具体的に自動車保険適用による修理を想定してみると、クルマの部品代・光熱費・板金塗装に使う原材料・人件費(時間あたりの工賃)といった項目が、軒並み値上がりしている。それらを保険でまかなっていれば、必然的に保険会社の負担額が芋づる式に増えてしまう。

つまり交通事故増加などで「支払う件数」が増え、物価高により「支払う金額」も増加。結果として保険料の値上がりにつながってくる、というわけだ。

コロナ後に交通量が回復し、交通事故が増加したことも保険料支払いの急増の一因だとされている。

先進安全装備など、クルマに搭載される部品や機能が高度化していけば、おのずと修理代がアップしていくことも考えられる。

任意保険に加入しているだけで保険料が増える?!

「自動車保険(任意保険)には加入しているけれど、自分は使ったことがない。それなのに値上げ分を負担するのは納得がいかない」といった心境になる方がいても、不思議ではないと思う。

毎月または年単位で払っている保険料は基本的に「かけ捨て」だ。基本的に使わないに越したことはないが、莫大な修理費用や賠償責任が発生した「もしも」の場合に備えて契約しておくのが、自動車保険(任意保険)だ。

かといって「使いもしない自動車保険(任意保険)の支払いがさらに増えるのなら、いっそのこと解約も検討する」と考えるのはさすがに本末転倒だろう。保険を解約したとたんトラブルが起こる、なんてことも可能性としてはありうる。そもそも「いざというときのための備え」のための保険である以上、ここは割り切るしかないだろう、というのが筆者の意見だ。

保険はそもそも、皆でお金を出し合った上で、何かあった人へお金を渡すという「相互扶助」で成り立っている。自分が使っていなくても、事故の増加など社会情勢の変化で値上がりすることもあるのだ。

「万が一」の事態はいつ訪れるかわからない。自動車保険(任意保険)に入らないという選択肢は、正直あまりおすすめできない。

今後も値上がりする可能性はあると考えた方がよさそう

なお、ここ数年の相次ぐ自動車保険料の値上げの状況を鑑みると、今後もしばらくはジリジリと値上げするものと考えておいた方がよさそうだ。

負担が厳しいのであれば、同じ条件で他社に切り替えてみたり、特約を含めた契約内容を変更して対処したり、ということも検討の価値があるだろう。たとえば、自動車保険を使う際の免責(自己負担額)の金額を上げるだけでも、年単位の支払い額が変わってくるはず。

参考までに、損害保険料率算出機構が2023年4月に発行した「2022年度 自動車保険の概況」によると、2023年3月末の時点で自動車保険および自動車共済の対人賠償の普及率は合計で88.7%に達するという(自動車保険75.4%/自動車共済13.3%)。裏を返せば、10%強の割合で「無保険車」が日本の路上を走っていることを意味する。

自動車保険料の値上げはユーザーにとって頭の痛い問題だ。しかし「無保険」で公道を走るという行為は、極めてハイリスクであるといわざるを得ない。

費用を抑えつつ、自分自身でも納得のいく契約内容を望むのであれば、保険各社や自動車ディーラーの担当セールスから言われるがまま…ではなく、自身の自動車保険の契約内容が適切かどうか、見直す好機といえるかもしれない。

備えあれば憂いなし。これを機に、免責(自己負担)金額や運転者限定など条件などを見直して、自分に合った保険を選び直すのもおすすめだ。

賢く保険を選んで、なるべく支出を抑えつつ「いざ」という時に備えておきたい。

※本記事の文責は当該執筆者(もしくはメディア)に属します。※掲載内容は公開日時点のものであり、将来にわたってその真正性を保証するものでないこと、公開後の時間経過等に伴って内容に不備が生じる可能性があることをご了承ください。※各イラスト、画像はイメージです。

最新の関連記事(交通/社会問題)

クルマ開発センター フェロー 御沓悟司氏が登壇 今回の安全技術説明会には、クルマ開発センターのフェローに就任し、車両安全技術全般の責任者も務める、御沓悟司氏が登壇。1990年の入社時から現在まで、長ら[…]

マルチパスウェイ戦略の下で、多様なパワートレーンが併存していくことをふまえた税制とする そもそも現行の自動車税制が何が問題なのかといえば、購入時の“自動車税の環境性能割”は消費税との二重課税。毎年払う[…]

道路管理も先進技術で高度・確実に みなさんも見かけたことがあるだろう、黄色く塗られた高速道路の巡回管理車両。交通管理隊が使用する、「高速道路パトロールカー」だ。その名の通り高速道路上に異物、事故などの[…]

自然と速度が落ちていく場所が、大渋滞のスタート地点 お盆シーズンは、長期休暇と相まって帰省や行楽地へ向かうクルマで大渋滞となるのが恒例です。どうしても出かけなければいけないなら、なんとかこの渋滞を回避[…]

病院などのそばに設けられている高齢者専用駐車場に、非高齢者が駐車してはいけないの? 高齢者専用駐車場は、病院/高齢者福祉施設/身体障害者施設/官公庁施設など、高齢者が日常生活で頻繁に利用する施設の周辺[…]

最新の関連記事(クルマ雑学)

電子制御サスペンションは、3つの制御方式に大きく分類される サスペンションに電子制御を持ち込み、走行状態、路面の状況に合わせた最適な乗り心地やアジリティ、スタビリティが得られるものも一部のクルマに採用[…]

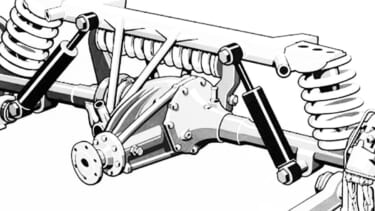

リアサスは、固定式リーフスプリングからコイルスプリングへ進化していった 長い間、リアの車軸は固定式で、それをリーフスプリングで支えていた。コイルスプリングが実用化されると、一部の高級車でそれを使うもの[…]

馬車の時代から採用されていたサスペンション サスペンションを日本語にした懸架装置という言葉が長く使われていた。その名のとおり、初期のサスペンションは車輪を車体から吊すものととらえられていたのだ。 サス[…]

初期のCVTは、駆動プーリーのみで変速比幅は狭かった ベルトやチェーンで動力を伝達する方法は古くから行われていた。この方式で変速までも行おうと考案されたのがCVTだ。 オランダのDAF社は1959年、[…]

1速からはじまった変速機 世界で初めてガソリンエンジンを搭載した自動車はベンツの3輪車で、次いでダイムラーが4輪車を送り出した。ベンツのエンジンは985㏄で最高出力は0.88ps/400回転と非力なも[…]

人気記事ランキング(全体)

夏の猛暑も怖くない、ロール式サンシェードが作る快適空間 夏のドライブで誰もが感じる悩みは、車内の暑さだ。炎天下に駐車すれば、シートやダッシュボード、ハンドルが触れないほど熱くなる。さらに紫外線による内[…]

引っ張るだけでOK、瞬時にセット完了 ロール式サンシェードの最大の魅力は、その操作の簡単さにある。取り付けは非常にシンプルで、工具も必要なくサンバイザーに専用パーツを固定するだけ。その状態でロール部分[…]

たった1秒でサンシェード。ロール式で驚きの簡単操作 ワンタッチサンシェードは、サンバイザーにベルトで固定しておけば、あとはシェードを引き下ろすだけ。駐車するたびに取り出す必要はない。収納もワンタッチで[…]

奥まで届く薄型設計で内窓掃除が快適に 近年の車はフロントガラスの傾斜が鋭角になり、従来の内窓ワイパーでは掃除しづらいケースが増えている。特にプリウスなど一部車種ではダッシュボード付近に大きなモニターや[…]

2代目ローレルは、ケンメリスカイライン(4代目)とシャシーを共有する兄弟車だった 2代目のローレルは1972年の4月に発売されました。この頃のローレルの日産内の立ち位置は“高級GT”といった感じで、ス[…]

最新の投稿記事(全体)

バッテリートラブルは夏場でも多く発生する バッテリートラブルって、寒い冬場に起きるものだと思っているユーザーが多いのではないだろうか。だが、実はエアコンなどをフル稼働させる夏場のほうがバッテリーを酷使[…]

夏の猛暑も怖くない、ロール式サンシェードが作る快適空間 夏のドライブで誰もが感じる悩みは、車内の暑さだ。炎天下に駐車すれば、シートやダッシュボード、ハンドルが触れないほど熱くなる。さらに紫外線による内[…]

暗所の映像も鮮明に記録。2つのカメラにSTARVIS技術搭載センサーを採用 ドライブレコーダーのトップブランド、コムテックが新たにリリースした新機種、ZDR-850Rは、前後2つのカメラで全方位を記録[…]

座るだけでクールダウン 夏のドライブが快適になる最新カーシート 夏の車内は、ただでさえ暑い。長時間の運転や渋滞に巻き込まれたとき、背中やお尻の蒸れが不快感を倍増させる。そんな夏の悩みを一気に解消するの[…]

大阪の商人らしい、「商いのうまさ」で誕生したコンパーノ コンパーノは、ダイハツが戦前から築き上げてきた商用車メーカーとしての地位から、乗用車市場へと本格的に参入する転機となった記念すべきシリーズモデル[…]

- 1

- 2